Блог компании Иволга Капитал |Портфель PRObonds Акции / Деньги (22,2% за 12 мес). + Займер

- 16 апреля 2024, 06:55

- |

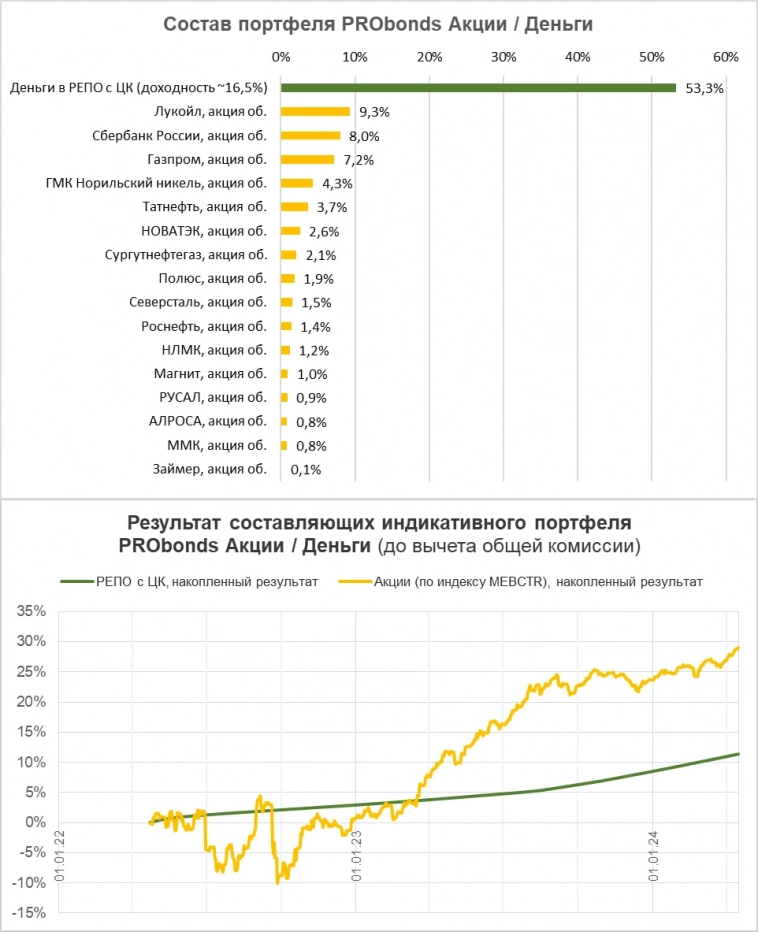

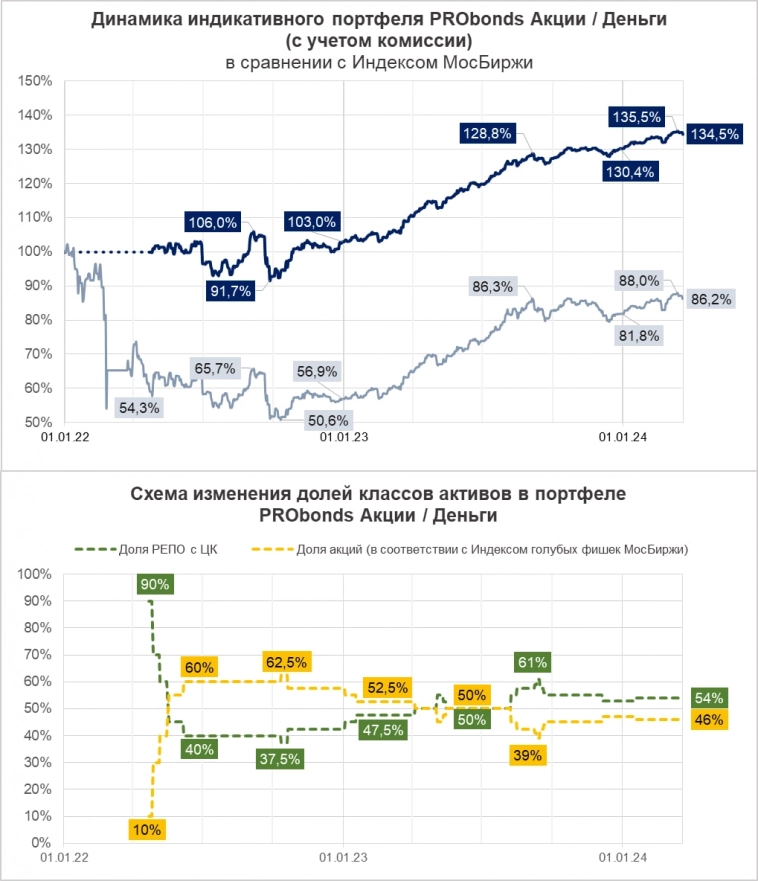

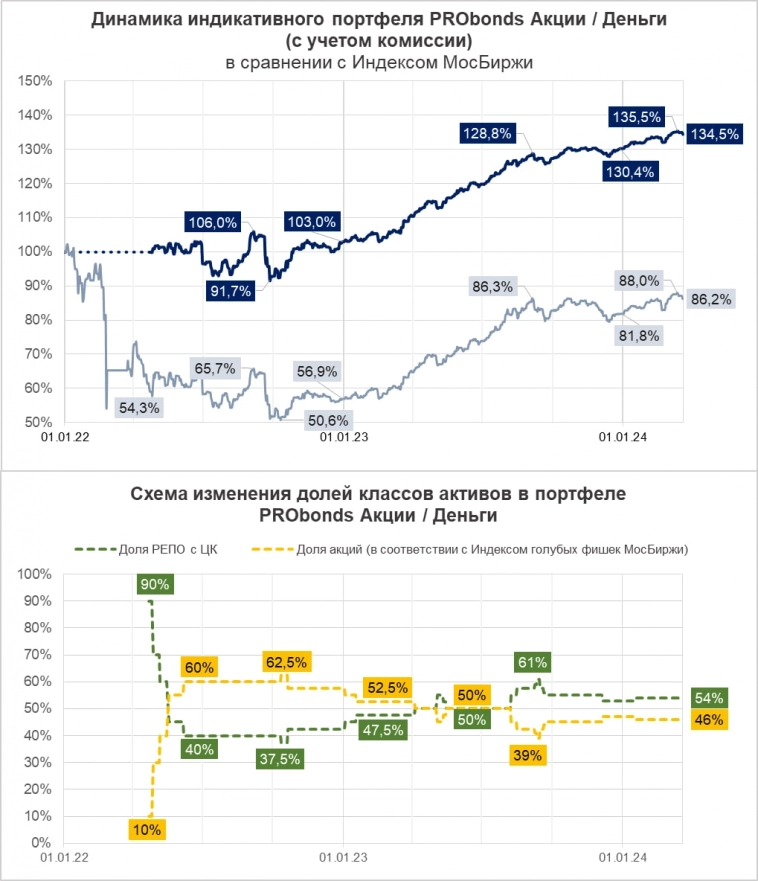

Портфель PRObonds Акции / Деньги 2 года своей истории состоял из 2 элементов. Первый – корзина акций в соответствии с Индексом голубых фишек МосБиржи. Второй – деньги в РЕПО с ЦК.

В пятницу 12.04 произошло незначительное, но изменение. Портфель поучаствовал в IPO МФК Займер (на реальных счетах доверительного управления, ведущихся по той же стратегии — тоже). Под новую бумагу выделили 1% от активов. Покупка планировалась по верхней планке цены, 275 р. за бумагу. В итоге и цена покупки 235 р., и аллокация 14% дали долю в 0,12%.

Первый эксперимент с IPO не получил реального наполнения. Поскольку ни от роста Займера портфель не выиграет, ни от падения не проиграет, позицию можно просто закрыть. Или можно докупить с рынка, благо цена там ниже цены IPO. Но наша статистика не дает для этого четкого сигнала.

Кратко о результатах. За 12 месяцев портфель имеет 22,2%. При этом рост Индекса МосБиржи 35.9%. Т.е. коэффициент участия в росте – чуть больше 0,6. Вроде бы немного. Но в эти 12 месяцев акции в портфеле занимали в среднем менее половины активов. Т.е. волатильность портфеля была кратно меньше волатильности рынка акций. Максимальная просадка портфеля за последний год – 2,3%, в прошлом сентябре. У Индекса – 8% (с сентября по декабрь). Т.е. при падении Индекса на 20% мы можем рассчитывать на -5-6%.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО

- 15 апреля 2024, 08:57

- |

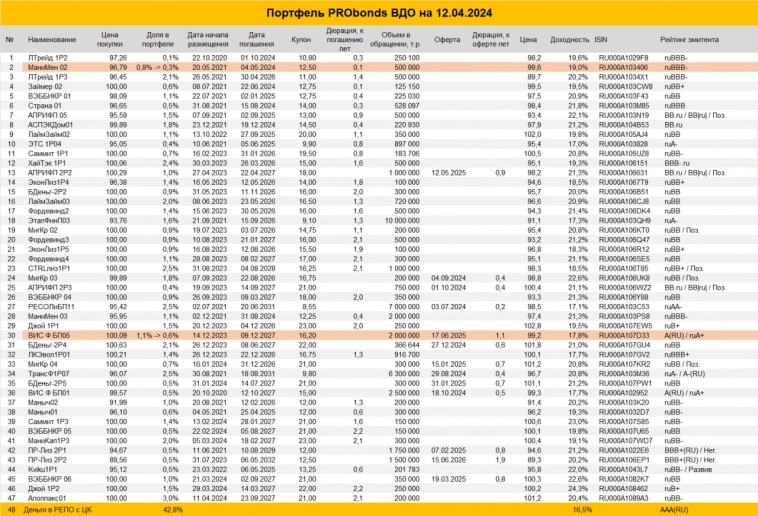

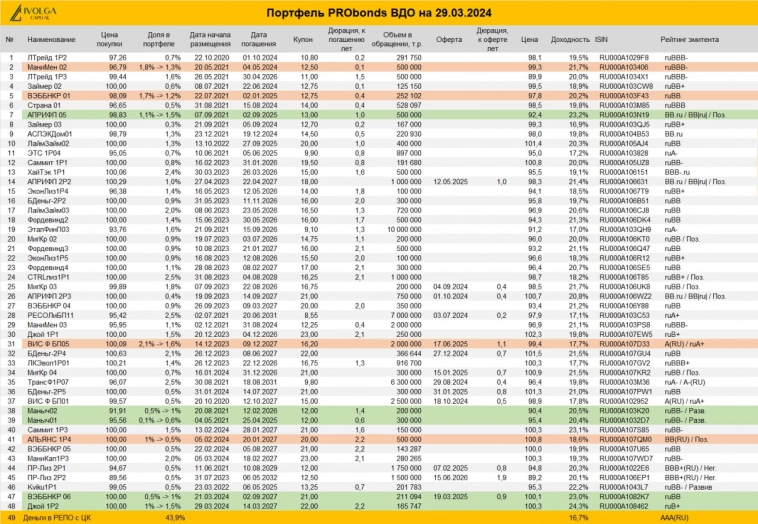

Сегодня — только сокращение пары позиций в портфеле PRObonds ВДО. По 0,1% от активов за сессию, начиная с сегодняшней.

В четверг, возможно, добавятся облигации нового выпуска Фордевинда (ruBB, дюрация 0,9 года, YTM 22,8%). Но об этом — отдельно.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сделки в портфеле ВДО. Оптимизация + Аполлакс Спэйс в этот четверг

- 08 апреля 2024, 07:51

- |

Сделки в портфеле PRObonds, как обычно бывает, в формате легкой оптимизации. Уменьшение или увеличение любой из указанных в таблице позиций — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Кроме этого, в четверг 11 апреля в портфель должны добавиться облигации нового эмитента Аполлакс Спэйс, ruBB-, дюрация 2,2 года, YTM 21,2%. Ориентир доли покупки — 2-3% от активов. Уточним ближе или непосредственно в день размещения.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтБлог компании Иволга Капитал |Сводный портфель PRObonds (15,7% за 12 мес.). Не теряешь - успеешь заработать

- 08 апреля 2024, 06:50

- |

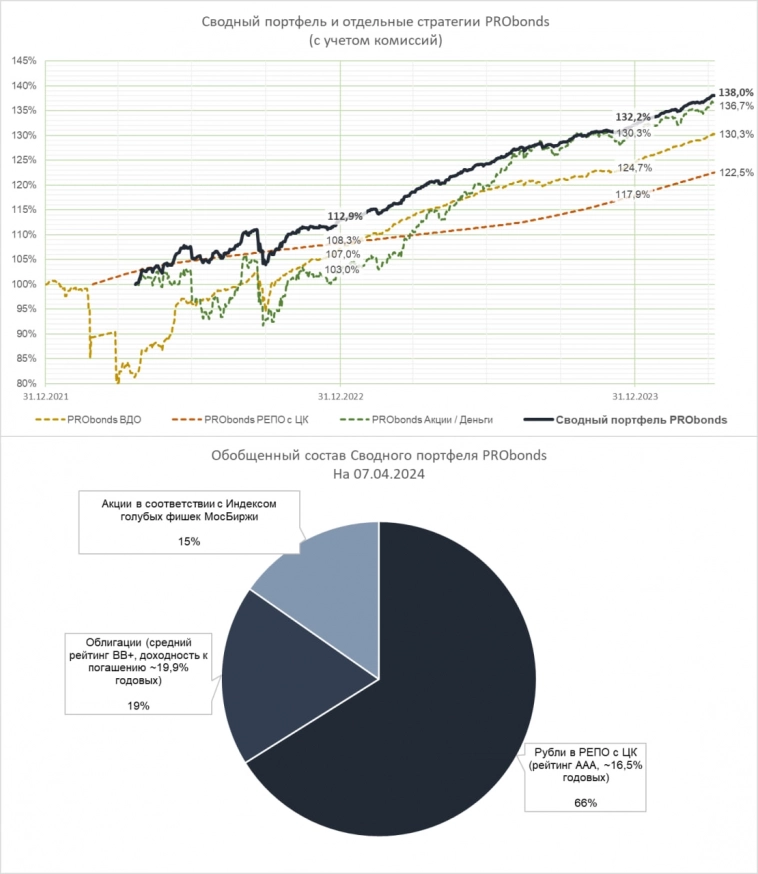

Доходность последних 12 месяцев снижается. В с начла марта 2023 по начало марта 2024 составляла 17,5%. Сейчас, с начала апреля по начало апреля – 15,7%.

На противоположной чаше весов очень низкая волатильность. Последняя достойная упоминания просадка портфеля произошла в сентябре-октябре 2022 года. Полтора года назад. На рынке российский акций просадки по 10% были в сентябре и декабре 2023 года.

Окей, результат ровный. Не уйдет ли он к вовсе не интересным значениям? Это вряд ли.

В составе портфеля 3 макроэлемента:

• 66% активов – деньги в РЕПО с ЦК, текущая эффективная доходность – 16-16,5% годовых,

• 19% активов – облигации среднего рейтинга ВВ+ и средней дюрации 1,1 года, текущая доходность к погашению 19,9% годовых,

• 15% от активов – акции в соответствии с Индексом голубых фишек, их доходность на будущее неизвестна.

Если ЦБ будет сохранять ключевую ставку относительно высокой, рынок акций она продолжит угнетать, тогда как деньги и короткие облигации позволят обеспечивать доходность выше депозитной.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (13,6% за 12 мес.) и популярные инвестиционные инструменты. Впереди золото, американские и российские акции. Далеко позади ОФЗ

- 03 апреля 2024, 06:57

- |

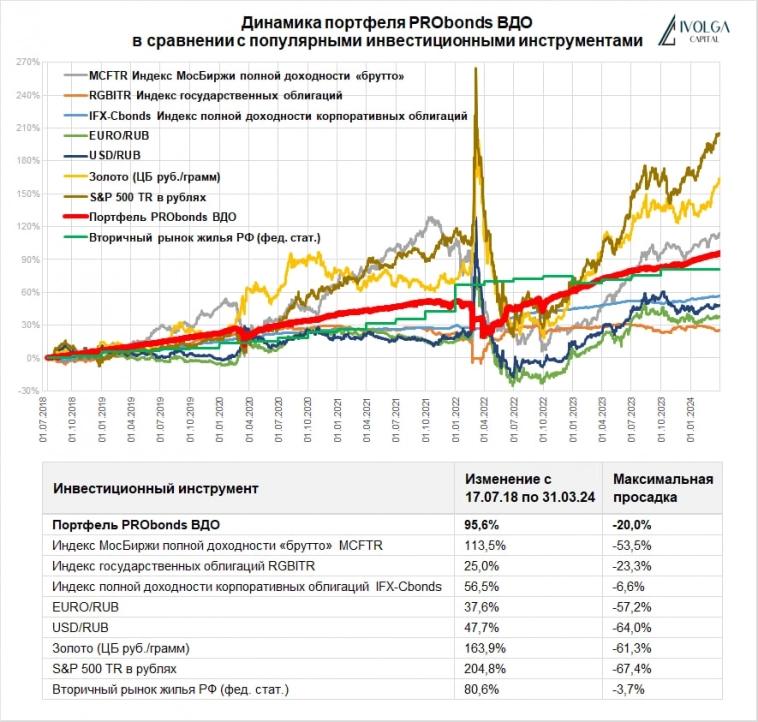

Раз в месяц мы сверяем положение публичного портфеля PRObonds ВДО в импровизированной системе инвестиционных координат.

Портфель ВДО – наш основной информационный продукт. Все сделки публикуются заранее, и при желании наши подписчики могут использовать материал на практике (на свой риск). По модели, близкой к портфелю мы управляем частью активов в доверительном управлении (суммой 0,8 млрд р.).

На графике инструменты, которые можно было считать наиболее популярными 5-6 лет назад. Когда запускался портфель и само сравнение.

Портфель ВДО с лета 2018 года давал в среднем 12,3% годовых (после вычета комиссии, до вычета НДФЛ). И с такой, в общем, невысокой доходностью, но достаточно низкой волатильностью отстал от меньшинства инструментов. Впереди S&P 500 (включая дивиденды), золото и Индекс МосБиржи (тоже с дивидендами).

Акции и золото за это время «складывались» вдвое и более. Тогда как консервативные инструменты – валюта и облигации, а также недвижимость – далеко позади по результату. Особенно ОФЗ. И в случае с валютами тоже с ценовыми потрясениями.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле PRObonds ВДО

- 01 апреля 2024, 08:13

- |

В портфеле PRObonds ВДО новая серия сделок. Как почти и всегда, всего по чуть-чуть. Все сделки будут совершаться, начиная с сегодняшней сессии по 0,1% от активов за сессию. Исключение — покупки размещаемых выпусков ВЭББАНКИР и Джой Мани, здесь сделки сегодня на первичных торгах.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Портфель PRObonds ВДО. 13,8% за 12 мес и 19,3% в перспективе

- 27 марта 2024, 07:01

- |

Наш публичный портфель PRObonds ВДО продолжает снижаться в текущей доходности. В доходности, накопленной за последние 12 месяцев. С середины марта 2023 по середину марта 2024 она была 14,4%. С конца марта 2023 по конец марта 2024 – уже 13,8%. Период роста ключевой ставки сказался на результате.

Впрочем, сравнительно слабо. Результат ОФЗ за те же 12 месяцев — -2,7% (да, минус, по индексу гособлигаций RGBI-tr,). Средняя за эти месяцы доходность банковских депозитов – 10,9% (статистика ЦБ).

Взглянем на перспективу. Внутренняя, она же потенциальная доходность портфеля поставила рекорд – 19,3-19,4%. Это сумма доходностей к погашению входящих в портфель облигаций и доходности денег в РЕПО с ЦК. Т.е. при прочих равных и без поправки на издержки и спекуляции портфель с наибольшей вероятностью к следующему марту прибавит эти 19%+. Напомним, средний кредитный рейтинг портфеля PRObonds ВДО на сегодня – А. 19,3% для – скорее, много.

( Читать дальше )

Блог компании Иволга Капитал |Сокращение доли акций в портфеле Акции / Деньги

- 21 марта 2024, 08:54

- |

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Блог компании Иволга Капитал |Портфель Акции / Деньги (25,4% за 12 мес). Медленнее вверх, медленнее вниз

- 20 марта 2024, 07:09

- |

Вчера российские акции заметнее, чем днями ранее, пошли вниз. Вниз пошел и наш портфель PRObonds Акции / Деньги. Он, напомним, состоит из корзины акций в соответствии с Индексом голубых фишек и денег в РЕПО с ЦК (текущая эффективная доходность 16,5-17%).

Но просадка портфеля очень сдержанная. На акции в нем сейчас приходится 46% активов. Остальные 54% — деньги. И основной прирост портфелю приносят деньги. Что видно на графике результатов отдельных частей портфеля. Деньги же принципиально смягчают просадки.

Вернемся к снижению рынка. Индекс МосБиржи растет 1,5 года. Если отчитывать от мобилизационной паники. Достаточный срок для ухода в глубокую коррекцию. За все 1,5 года не было просадок даже в 10%. Но не для разворота вниз. Для повтора паники полутора лет мало.

Т.е. снижение рынка, если оно будет сейчас или будет в близком будущем, станет для нас поводом к покупке акций. Причем начало коррекции мы отследим вряд ли (возможно, уже не отследили). Тогда как ее эмоционально нагруженное завершение заметить будет несложно.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (14,2% за 12 мес, актуальная доходность 18,7%). Рост доходностей ОФЗ и ВДО. И возврат Kviku

- 19 марта 2024, 07:32

- |

Глядя на динамику ОФЗ (где снижение цен ускорилось), и беспокоишься за портфель ВДО, и немного удивляешься его невосприимчивости к драмам российского облигационного рынка.

Портфель не только растет, его рост ускоряется. За 12 месяцев 14,2% (после вычета комиссий), с начала 2024 года – 3,44%, или 16,3% годовых.

Внутренняя доходность портфеля, это то, на что мы примерно должны выйти через следующие 12 месяцев, поднялась к 18,7%.

Напомним, кредитный рейтинг портфеля PRObonds ВДО – А (сумма кредитных рейтингов входящих в него бумаг). Средняя доходность для рейтинга А на рынке облигаций – 16,8%. Т.е. портфель дает премию к рынку почти 2% годовых. Премия к рынку делает будущее портфеля, как минимум, спокойнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал